发布时间:2020-04-01 13:07:21 来源:【金融维权之家】 阅读:

2019年“奔驰女”事件让很多人看到了汽车金融的“套路”。然而,近期发现奔驰汽车金融的分期套路,远不止大家看到的那样。

严格意义上说,奔驰汽车金融在对消费者办理“分期买车”的业务中打起了“擦边球”。不仅如此,还进行“偷换概念”。其实,这也并非是奔驰自身的问题,而是成了汽车消费分期的共性问题,属于行业问题。

“催保电话”牵出“泄露隐私”

上海的王女士(化名),2018年在奔驰4S店分期购买了一辆奔驰车。买车的同时也通过奔驰4S店的“保险代销”购买了为期2年的保险。

今年3月,到了续保的时间段,王女士接到了保险公司的续保电话。然而,让人诧异的是,王女生的朋友张女士也接到了相关“续保”的电话。电话沟通的内容,是让张女士提醒王女士续约保险。

更令人意想不到的是,王女士是在2019年才认识张女士,也就是说买车之后才认识的朋友。并且,王女士表示,跟张女士并不太熟悉,也不知道为什么续保电话会打给张女士,还让张女士催促自己来续保。

王女士回忆,之前购买的汽车保险,没有直接接触到保险公司和保险公司的人员。完全都是在奔驰4S店购买。王女士怀疑保险公司或者当时购买保险的4S店,泄露自己的个人隐私,曝光自己的通讯录。

王女士说:“如果没有读取我的通讯录信息,怎么会知道我朋友的联系方式,并且还给我的朋友打电话让我续缴保险”?这种“催保”电话比较常见,之所以打给王女士“并不太熟悉”的朋友,就是借用这种关系,让朋友提醒王女士到期缴保险。“也许他们还给我其他朋友打过,熟悉的朋友没有跟我说。”王女士说道。就这个问题,王女士已经向相关部门进行投诉,个人隐私完全没有保障,通讯录信息随便读取,保险公司作为金融机构,怎么跟“高利贷”平台一个样。

正是因为这一个“催保”电话,王女士从新找出2018年分期购买奔驰的相关合同,发现自己陷入了到了一个“套路”之中。今年,王女士正式还完“贷款”,这辆车才能重新“归属”到自己名下。

换句话说,自己分期“买”奔驰,其实是“租”奔驰。

汽车金融变为融资租赁,这是行业“潜规则”吗

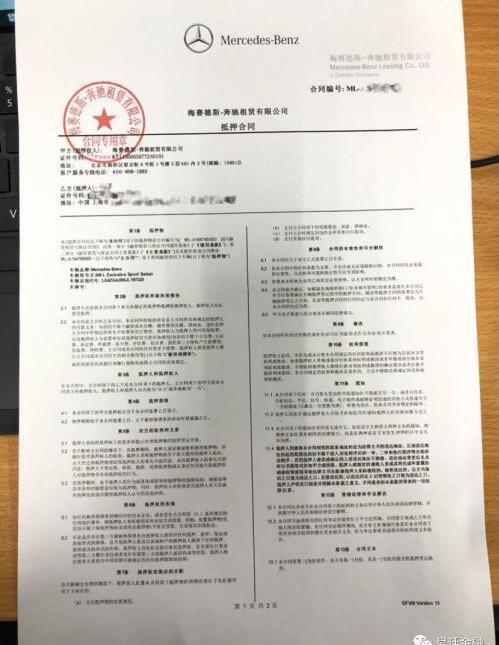

王女士说,2018年自己分期买奔驰,不管是一开始销售销售人员的推介,还是办理整个分期的过程,都是奔驰汽车金融在办理,之前也是看到奔驰汽车金融的广告以及相关业务。但是,王女士出示的合同却显示,最终的“权益人”甲方则变成了梅赛德斯-奔驰租赁有限公司(以下简称奔驰租赁)。就连合同中所盖的公章,也并非是梅赛德斯-奔驰汽车金融有限公司(以下简称:奔驰汽车金融),而是奔驰租赁。

没有任何销售人员,办理汽车“分期”的工作人员告诉王女士,自己办理的是“融资租赁”业务,王女士一直认为分期买车,就是普通的“汽车消费金融”。这一点,是比较共性的问题,不管是二手车分期消费,还是汽车消费金融,都存在了这一现象。办理分期的消费者并不知道,自己分期业务到底是什么样的业务。

通过第三方查询网站发现,奔驰汽车金融与奔驰租赁属于两家公司。

通过王女士提供的融租租赁合同发现,本质的业务性质依然是融资租赁。

在合同第2章第3条,3.1款显示:甲方向乙方购买车辆的唯一目的在于将车辆回租给乙方。

在第4条,4.1款中明确说明,乙方并不具备拥有车辆的所有权,所有权为甲方所有。

也就是说,这辆车的归属权始终都是甲方奔驰租赁公司。乙方消费者,只有这两车辆的使用权。

不过,这确实符合融租租赁业务中的售后回租模式。

然而令人疑惑的是,王女士有行驶证,该行驶证上确实是王女士的名字。但是,王女士并没有机动车登记证(大本)。王女士回忆,机动车登记证由奔驰公司代为保管,还款完毕后再归还机动车登记证。还有更令人匪夷所思的,王女士发现,自己在分期购买奔驰车的时候,签订过“抵押合同”。

按照王女士的抵押合同中显示,车辆已经抵押给了甲方“奔驰租赁有限公司”,该公司为抵押权人,王女士则是抵押人。不仅如此,在办理奔驰车分期的时候,销售方还让王女士提供担保人。

这辆车也是被抵押了。

奇怪的是,根据上述提到的“融资租赁合同”这辆车的所有权已经在奔驰租赁公司的名下,为什么奔驰租赁还在做“重复性抵押”?还要让王女士找担保人,等于给王女士购买奔驰加了“双重锁定”。如果按照这个逻辑来讲的话,成了自己抵押自己的东西。

一位不愿透露姓名的汽车金融从业者指出:消费者从奔驰4S店买了一辆车,跟4S店签署销售合同,奔驰租赁把车款打给4S店,消费者提车;然后消费者把车抵押给奔驰租赁,产生抵押合同、租赁合同(合同虽然同时签署,但关系上是“先抵押后租赁”,或者“租赁为先,抵押为后”),消费者每个月的还款金额为租金,相当于消费者把车抵押给奔驰租赁之后,再租回来(也就是售后回租)。

并且,该从业者还指出。不仅仅是奔驰这么做,许多大品牌汽车都这么干,可以说这是行业“潜规则”。

这样一来,整个事件就很清晰。然而,令人不解的是,像奔驰这样的汽车公司,都具备“汽车金融牌照”。毕竟,这块牌照的含金量颇高,中国银行业监督管理委员会(银保监会)批准设立的,为中国境内的汽车购买者及销售者提供金融服务的非银行金融机构。

汽车金融公司属于“金融机构”。

那么为什么摒弃“汽车金融”不用,反而用“融资租赁”呢?

“擦边球”业务还能再继续吗

本质上来讲,之所以使用融资租赁,是因为绕开监管,打“擦边球”业务。

根据《汽车金融公司管理办法》中第三章业务范围,第十九条第八款规定:提供汽车融资租赁业务(售后回租业务除外);

也就是说,汽车金融公司可以提供融资租赁服务,但是“售后回租”不行,不能做。

刚才我们分析了王女士的购车经历,之所以签订融资租赁协议,包括协议中的相关条款来看,是典型的“售后回租”业务。所以,奔驰是以融资租赁公司来签订合同,这样就绕开了“汽车金融公司”不能做“售后回租”业务的“监管红线”。

但是,这一举动确实在“偷换概念”,也容易给消费者带来疑虑。毕竟,从金融业务上来讲,消费分期、融资租赁、抵押贷款是完全不同的业务类型,其中关于“车”的权属状况也是不同。

那么,用融资租赁做就完全没有问题了吗?

根据银保监会下发的《融资租赁公司监督管理暂行办法》(征求意见稿)中,第八条“负面清单”中提到的:融资租赁公司不得发放或受托发放贷款;那么,在这个模式中,进行了抵押,属于属于抵押贷款?这样的话,就违背了目前融资租赁管理办法的相关条规。

所以,从整个业务上来讲,汽车金融和融资租赁一旦混为一谈,就造成了债权关系不明,消费者不禁要问了,到底是谁在做抵押,谁在做租赁,谁是最终的债权人。

这个事件其实从本质上来讲,确实应该引起监管部门的注意。

首先,从消费者角度而言,买任何东西,尤其是分期购买物品,千万要看仔细。毕竟分期购买物品等于用上了金融工具,买车、买房,心情可以理解,心理都是乐开花一样。但是,在签署任何协议的时候,一定要看仔细。不明白不要紧,多问。本来是消费金融,拿过来合同是融资租赁,不理解融资租赁一定要问题。所以,看清楚再签合同,否则白纸黑字,后续真的有什么问题,很难去解释的清。

其次,从汽车经销商和金融服务商来讲,做好信息披露。有的说已经做好了人员培训,也培训了相关话术了。但是,依然有很多消费者反映,自己并没有了解真实的情况。这一点,还请经销商和金融服务商重视。并且,一定要向消费者明示合同签署的对象,明确告知消费者汽车分期购买的业务模式,车辆权属信息。如果存在不告知,不说明的情况,那就确实也涉及到了“蒙蔽”、“欺诈”消费者。

最后,作为监管机构,应对融资租赁相关政策进行细化,对汽车金融业务模式进行解析。并且,要对汽车销售购买保险等相关服务也要加大力度巡查。很多消费者出现了在4S店买车后个人电话、隐私被泄露的问题。汽车分期做融资租赁不是不能,而是如何在保证消费者权益下,在监管的监督下开展业务。但愿汽车金融少一点“套路”,对消费者多一点真诚。(本文源自皂话金融)

转自:金融界

| 上一条:当前经济金融舆情的热点及应对措施下一条:舆情监测在金融行业的作用与意义 |